Digital Banking Ratio als Transformationsindikator

Die Digital Banking Ratio misst den Digitalisierungsgrad von Banken. Erfahren Sie, wie Sie digitale Adoption berechnen, benchmarken und strategisch nutzen.

Digital Banking Ratio als Transformationsindikator

Nutzen Ihre Kunden noch die Filiale oder sind sie längst digital?

Diese Frage entscheidet über die Zukunft jeder Bank. Die Digital Banking Ratio macht den Wandel messbar – schonungslos und präzise. Sie zeigt, wie weit die digitale Transformation wirklich fortgeschritten ist.

Während FinTechs mit 100% Digitalquote starten, kämpfen etablierte Institute mit dem Erbe von Jahrzehnten. Die Digital Banking Ratio trennt die digitalen Gewinner von den analogen Verlierern. Zeit, genauer hinzuschauen.

Definition der Digital Banking Ratio

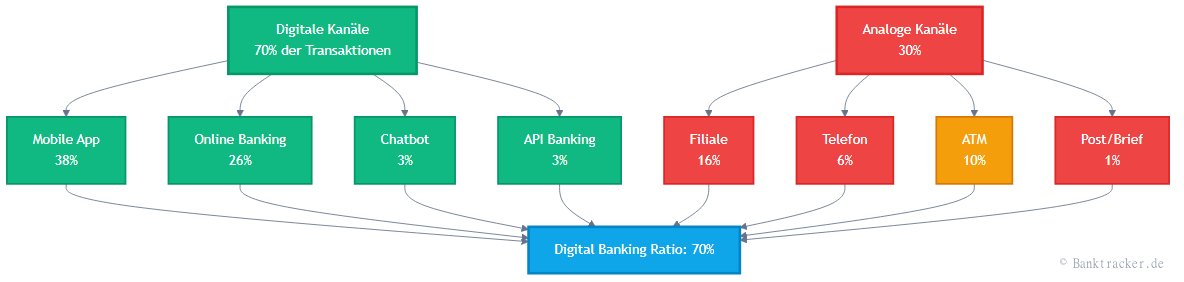

Die Digital Banking Ratio misst den Anteil digitaler Interaktionen an allen Kundeninteraktionen.

Klingt einfach, ist es aber nicht.

Was zählt als digital? Online Banking, Mobile App, Chatbot – klar. Aber Telefon-Banking? ATM-Nutzung? Video-Beratung? Die Grenzen verschwimmen. Jede Bank definiert leicht anders, was Vergleiche erschwert.

Gängige Berechnungsvarianten:

Transaktionsbasiert: Digital Banking Ratio = (Digitale Transaktionen / Gesamttransaktionen) × 100

Kundenbasiert: Digital User Ratio = (Aktive Digital-Nutzer / Gesamtkunden) × 100

Umsatzbasiert: Digital Revenue Ratio = (Digital generierter Umsatz / Gesamtumsatz) × 100

Die transaktionsbasierte Variante dominiert. Sie misst das tatsächliche Verhalten, nicht nur die Registrierung. Ein Kunde mit Online-Banking-Zugang, der trotzdem zur Filiale geht, zählt nicht als digital.

Digitale Kanäle umfassen typischerweise:

- Web-Banking (Desktop)

- Mobile Banking (App)

- API-Banking (Drittanbieter)

- Chatbots und Sprachassistenten

- Video-Beratung

- Digitale Selbstbedienung

Die Ratio ist ein Momentaufnahme. Sie zeigt den Status quo, nicht das Potenzial. Eine Bank mit 60% Digital Banking Ratio hat noch 40% Optimierungspotenzial – oder zufriedene Filialkunden.

Berechnung in der Praxis

Betrachten wir die Quartalsauswertung einer mittelgroßen Genossenschaftsbank.

Transaktionsanalyse Q3 2024:

| Kanal | Transaktionen | Anteil | Kategorie |

|---|---|---|---|

| Mobile App | 2.850.000 | 38,0% | Digital |

| Online Banking | 1.950.000 | 26,0% | Digital |

| Filiale | 1.200.000 | 16,0% | Analog |

| Geldautomat | 750.000 | 10,0% | Hybrid |

| Telefon-Banking | 450.000 | 6,0% | Hybrid |

| Chatbot | 225.000 | 3,0% | Digital |

| Brief/Fax | 75.000 | 1,0% | Analog |

| Gesamt | 7.500.000 | 100% | - |

Berechnung (konservativ, nur rein digitale Kanäle):

- Digitale Transaktionen: 2.850.000 + 1.950.000 + 225.000 = 5.025.000

- Digital Banking Ratio = (5.025.000 / 7.500.000) × 100 = 67%

Berechnung (progressiv, Hybrid-Kanäle anteilig):

- Geldautomat 50% digital: 375.000

- Telefon 30% digital: 135.000

- Digital gesamt: 5.025.000 + 375.000 + 135.000 = 5.535.000

- Digital Banking Ratio = (5.535.000 / 7.500.000) × 100 = 73,8%

Die Wahrheit liegt dazwischen. Die Bank kommuniziert extern 70%, ein respektabler Wert im deutschen Markt.

Kundenbasierte Betrachtung derselben Bank:

- Gesamtkunden: 125.000

- Online Banking aktiviert: 85.000

- Davon aktiv (letzte 90 Tage): 68.000

- Mobile App Nutzer: 45.000

- Digital User Ratio: 54,4% (68.000 / 125.000)

Die Diskrepanz ist typisch. Digitale Nutzer sind aktiver, generieren mehr Transaktionen. 54% der Kunden erzeugen 70% der digitalen Transaktionen.

Benchmarks und Marktvergleich

Die Digital Banking Ratio variiert stark nach Institutstyp und Markt.

Deutsche Bankenlandschaft 2024:

| Banktyp | Digital Banking Ratio | Digital User Ratio | Trend |

|---|---|---|---|

| Neobanken/FinTechs | 95-100% | 100% | → |

| Direktbanken | 85-95% | 90-95% | ↗ |

| Großbanken | 65-75% | 60-70% | ↗ |

| Privatbanken | 50-70% | 45-60% | ↗ |

| Genossenschaftsbanken | 45-65% | 40-55% | ↗ |

| Sparkassen | 40-60% | 35-50% | ↗ |

| Spezialbanken | 30-50% | 25-40% | → |

Internationale Perspektive:

Skandinavien führt mit 80-90% Digitalquote. UK und Niederlande folgen mit 70-80%. Deutschland liegt mit 50-60% im Mittelfeld. Südeuropa hinkt mit 40-50% hinterher.

Asiatische Märkte zeigen extreme Spreizung. Singapur und Südkorea über 85%, China variiert stark nach Region. Indien überrascht mit rapidem Wachstum durch Mobile-First-Strategie.

Altersgruppen-Analyse (Deutschland):

- 18-30 Jahre: 85% digital

- 31-45 Jahre: 75% digital

- 46-60 Jahre: 55% digital

- Über 60 Jahre: 35% digital

Die Demografie-Schere öffnet sich. Junge Kunden erwarten 100% digital, Ältere schätzen persönlichen Kontakt. Banken müssen beide Welten bedienen – noch.

Corona-Effekt: Die Pandemie beschleunigte die Digitalisierung um 3-5 Jahre. Die durchschnittliche Digital Banking Ratio stieg von 2019 bis 2021 um 15 Prozentpunkte. Der Trend hält an, verlangsamt sich aber.

Treiber und Hindernisse

Die Digital Banking Ratio zu steigern ist ein Marathon, kein Sprint.

Erfolgsfaktoren für hohe Digitalquoten:

User Experience Excellence: Intuitive Apps, schnelle Ladezeiten, einfache Navigation. Die DKB redesignte ihre App komplett – Digital Banking Ratio stieg um 12 Prozentpunkte binnen einem Jahr.

Feature-Parität: Alles was offline geht, muss online gehen. Kontoeröffnung, Kreditantrag, Beratung. Die ING bietet 95% aller Services digital – ihre Ratio liegt bei 88%.

Mobile-First-Strategie: App vor Web. Die Commerzbank fokussiert auf Mobile Banking – 65% aller digitalen Transaktionen laufen über die App.

Aktive Migration: Kunden zur Digitalnutzung bewegen. Anreize, Schulungen, sanfter Druck. Die Sparkasse Bremen bietet günstigere Konditionen für Digital-Nutzer.

Hindernisse und Herausforderungen:

Technologie-Legacy: Alte Kernbanksysteme bremsen. APIs fehlen, Prozesse sind analog designt. Modernisierung kostet Milliarden und Jahre.

Regulatorische Hürden: Nicht alles darf digital. Legitimation, Beratungsprotokolle, Unterschriften – die Regulatorik hinkt der Technologie hinterher.

Digitale Kluft: Nicht alle Kunden wollen oder können digital. Ländliche Regionen, ältere Menschen, Technikaversion. Die soziale Verantwortung limitiert radikale Digitalstrategien.

Sicherheitsbedenken: Phishing, Identitätsdiebstahl, Datenschutz. Jeder Vorfall schadet dem Vertrauen. 30% der Nicht-Nutzer nennen Sicherheit als Hauptgrund.

Strategische Implikationen

Die Digital Banking Ratio beeinflusst alle Unternehmensbereiche.

Kostenstruktur-Revolution:

Digitale Transaktionen kosten 0,10 €, Filialtransaktionen 4,00 €. Bei 10 Millionen Transaktionen macht das 39 Millionen Euro Unterschied. Jeder Prozentpunkt höhere Digital Ratio spart etwa 400.000 € jährlich.

Ressourcen-Allokation:

Investitionen folgen der Ratio. Banken mit über 70% Digitalquote investieren 60% des IT-Budgets in digitale Kanäle. Bei unter 50% sind es nur 30%.

Filialnetz-Transformation:

Die Formel ist simpel: Höhere Digital Ratio = weniger Filialen. Pro 10 Prozentpunkte Steigerung reduzieren Banken ihr Filialnetz um 15-20%. Die Hypovereinsbank schloss 340 von 530 Filialen parallel zum Digitalausbau.

Mitarbeiter-Entwicklung:

Neue Skills gefragt. Digital-Berater statt Schalter-Mitarbeiter. Data Scientists statt Kreditsachbearbeiter. Die Umschulung kostet, zahlt sich aber aus.

Produkt-Innovation:

Digitale Kunden kaufen anders. Instant Loans, Robo-Advisory, Krypto-Services. Die Digital Banking Ratio korreliert mit der Innovationsrate. Banken über 70% launchen dreimal mehr neue Produkte.

Verbindung zu anderen Kennzahlen:

Die Operating Efficiency Ratio verbessert sich mit steigender Digital Banking Ratio. Faustformel: 10% mehr Digital = 3-4 Prozentpunkte bessere OER.

Branch Productivity leidet kurzfristig, profitiert langfristig. Weniger Traffic, aber wertvollere Interaktionen. Digitale Vorfilterung steigert Beratungsqualität.

Cost per Transaction sinkt dramatisch. Von durchschnittlich 2,50 € auf 0,25 € für rein digitale Abwicklung. Bei Millionen Transaktionen ein Hebel.

Die Automation Rate steigt parallel. Digitale Prozesse lassen sich leichter automatisieren. End-to-End-Digitalisierung ermöglicht 80%+ Automation.

Die Digital Banking Ratio ist mehr als eine Kennzahl. Sie ist Gradmesser der Zukunftsfähigkeit. Wer heute unter 50% liegt, kämpft morgen ums Überleben.

Häufig gestellte Fragen

Verwandte Artikel

IT Cost Ratio als Digitalisierungsindikator nutzen

Die IT Cost Ratio zeigt den Anteil der IT-Ausgaben an den Gesamtkosten. Verstehen Sie Berechnung, Benchmarks und strategische IT-Investitionssteuerung.

Automation Rate verstehen und optimieren

Die Automation Rate misst, wie viel Ihrer Bank ohne Menschen läuft. Lernen Sie Berechnung, Benchmarks und praktische Automatisierungsstrategien.

Cost per Transaction im Zahlungsverkehr analysieren

Cost per Transaction zeigt die Stückkosten einzelner Bankgeschäfte. Verstehen Sie Berechnung, Optimierung und die Bedeutung für digitale Transformation.